本文简化字版由OpenCC转换

比特币自从诞生以来,就一直是社会各界的焦点,经历了今年四月和十一月的两次暴涨暴跌,更是吸引了许多人的眼球。它是一个争议不断的东西,有人认为它是一个划时代的创新,即将引领下一轮科技革命和金融变革,也有人认为它是一个彻底的庞氏骗局,和过去几百年来的泡沫没有本质区别。然而最主要的争论还集中在「比特币有什么价值」上。

货币的价值并不在于货币本身,恰恰是在于它可以作为衡量价值的尺度,说到底货币就是一个计价单位。我认为完美的货币应该能够在各个时期准确地衡量价值,而且可以自由廉价地流通,方便地贮藏,无法被伪造,不仅能够帮助市场之手顺利地完成调节,甚至能够通过自身数量的改变解决市场失灵的现象。让我们看看比特币和法定货币相比的优劣之处:

- 自由流通:基于分布式的设计,比特币可以完全自由地流通,而法币则受到政府、中央银行的限制和监管,因此不能完全自由地流通(如外汇管制、反洗钱)。

- 方便贮藏:比特币(保存密钥)和法币(通过银行)都可以安全地贮藏。

- 无法伪造:基于工作量证明的算法,比特币比法币更加难以伪造。

- 币值稳定:比特币由于其商品特性,其币值受市场影响剧烈波动,价格暴涨暴跌。法币由于其强制性,币值在一段时间内相对稳定,但长期看来法币会因为通货膨胀而慢慢流失价值,甚至有恶性通货膨胀的风险。

- 交易费用:比特币的区块链(Blockchain)设计决定了每次交易费用仅仅需要不超过0.0001个比特币和约60分钟的确认时间(6个确认),没有任何损耗。法币的大额交易依赖于银行系统,特别实在跨系统间的结算,昂贵而低速。纸币或铸币在流通过程中会产生损耗。

- 所有权:基于分布式系统,比特币账户无法被冻结、追踪和强制没收。法币的最终所有权被国家权力机构控制。

- 强制性:比特币不具有强制性,因此存在不被普遍接受的问题,增加了兑换成本。法币具有强制性,一个国家或地区内通常只有一种法定货币,免除了兑换的成本。

商品货币和信用货币

比特币目前和市场上任何一种商品一样,它的定价是由供求决定的。比特币经常被拿来和黄金对比,因为它和黄金同样是一种商品货币,而非美元、英镑等信用货币。信用货币本身不是商品,而是依靠某个个人或者机构发行的债务,美元是美联储的债务。

商品货币的本质是商品,于是就有了和商品一样的坏处,譬如价值不稳定、容易被替代。信用货币本质是债务,因此有和债务一样的问题,譬如可能会违约(中央银行滥发货币导致通货膨胀)。

货币的起源

货币的起源有两大流派:

- 一般等价物说:货币起源于以物易物,交易的过程中为了方便,货币作为一般等价物自然诞生。

- 帝王统治说:货币最早是由统治者人为制定的一种计价单位,古代帝王将某种稀少的物品选定为货币。

货币究竟是如何诞生的,现在已经难以找到确切证据,但是这两种假说却影响了当今人们对货币本质的认识。

左翼与右翼对货币的争论

右翼或自由意志主义者(Libertarian)认同货币应当是一般等价物,如黄金、白银是天然的货币。货币本身的功能应当是促进交易,衡量商品价值,进而因通过市场之手解决无效而创造财富,而不是政府统治的手段,或主要承担调节经济的功能。

左翼或集权主义者则倾向于认为货币是政权的体现。货币的首要功能是稳定衡量商品物价、调节经济,因此应当由国家权利机构垄断发行,保证其强制性和稳定的信用。

右翼认同的货币的问题在于天生的不公平和无法被宏观调节,容易被大资本控制牟利,从而暴涨暴跌,也会因为过度投机导致信心崩溃。而左翼认同的货币的问题则是权利机构的管理不当,或者当政者为自己牟利而非服务大众,甚至有暴政和自由被剥夺的风险。

比特币显然是一种右翼认同的货币,它和黄金的性质极为相似,却有更多的黄金所不具备的优点(交易无磨损、费用低廉、可细分),自然受到许多金本位崇尚者的青睐。

比特币的价值

无论是信用货币还是商品货币,根据米塞斯递归定理,其t时刻的价值决定于其t-1时刻的价值,一直追溯到第一笔交易的诞生。也就是说,比特币从有人拿它做第一笔交易开始,他就有价值了。

根据主观价值理论,比特币具有效用价值,而没有固有价值。

固有价值与主观价值

价值和价格是一对孪生的兄弟,最早人们对价值的研究就起源于起伏波动的价格。人们相信在变幻无常的价格背后,一定有一种内在的东西支配,于是人们就把这种抽象的东西称作价值。经济学之父亚当·斯密在《国富论》中提及了商品的使用价值和交换价值,认为价格反映的是交换价值,而决定其交换价值的,是商品所需的劳动量,即「劳动价值理论」。李嘉图、马克思继承了劳动价值学说,并将其发扬光大。马克思认为使用价值「具有不可比较性」,而价值就是人类无差别的劳动的体现,价值量决定于社会必要劳动时间。

与劳动价值理论相对立的理论是主观价值理论。与劳动价值理论普遍忽略使用价值不同的是,主观价值理论强调商品的使用价值,因此称为「效用价值理论」。而使用价值是主观的,对不同人来说是不一样的,所以又称为「主观价值理论」,对应的劳动价值理论也就被称为「固有价值理论」。

劳动价值理论的错误在于,它认为只有劳动才创造价值,价值是最低劳动时间确定的,因此交易是不创造价值的,企业家、贸易者也就成了不劳而获的「剥削者」。这显然与事实是不符的,与事实更加相符的是交易使双方都获利,因为双方都将自己富余的物品换成了紧缺的物品,满足了双方的需求,因而创造了财富。

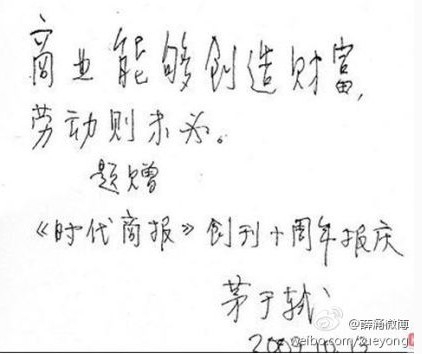

商业能创造财富,劳动则未必

上图是著名经济学家茅于轼给时代商报的题词,在网上传开后引起了巨大的争论。我认为这个说法从逻辑上是无懈可击的,因为商业本质是交易,交易当然能创造财富。「商业能创造财富」不等于「商业一定创造财富」,如果是强买强卖,必然对一方是损害的,可能是将财富从一方转移到另一方,一人得利一人受损,也可能是两人都受损,财富没有被创造出来。劳动能创造财富,但未必创造财富,因为劳动的成果不一定是有效用的,劳动可能是在做无用功,不会创造价值。同时商业贸易也是一种劳动,因此劳动是可以创造财富的。

边际主义与均衡价格

按照效用价值理论,不同人、甚至同一个人在不同时间对一件商品的效用都是不同的,那么价值就不可能被衡量了。边际主义(Marginalism)基于效用价值理论进一步说明了价格与价值的关系。边际主义的核心是「边际效用递减」,举例来说就像吃饭,在很饿的时候一个面包对一个人的效用是很大的,但是当他开始吃第二个面包,其增加的效用对他来说已经减小了,如果吃第三个、第四个乃至更多,效用会越来越小,甚至变成负数(吃太多了撑着)。

在边际主义的基础上,阿尔弗雷德·马歇尔(Alfred Marshall)提出了均衡价格理论(Theory of Equilibrium Price),即价格决定于市场上供求双方,也就是一件商品市场上供应者越多,它的价格就越低,需求者越多,价格就越高,均衡价格反映的就是边际价值。均衡价格理论反映了非常简单的事实,从股票、债券、商品市场上很容易可以看出来。

比特币如何定价

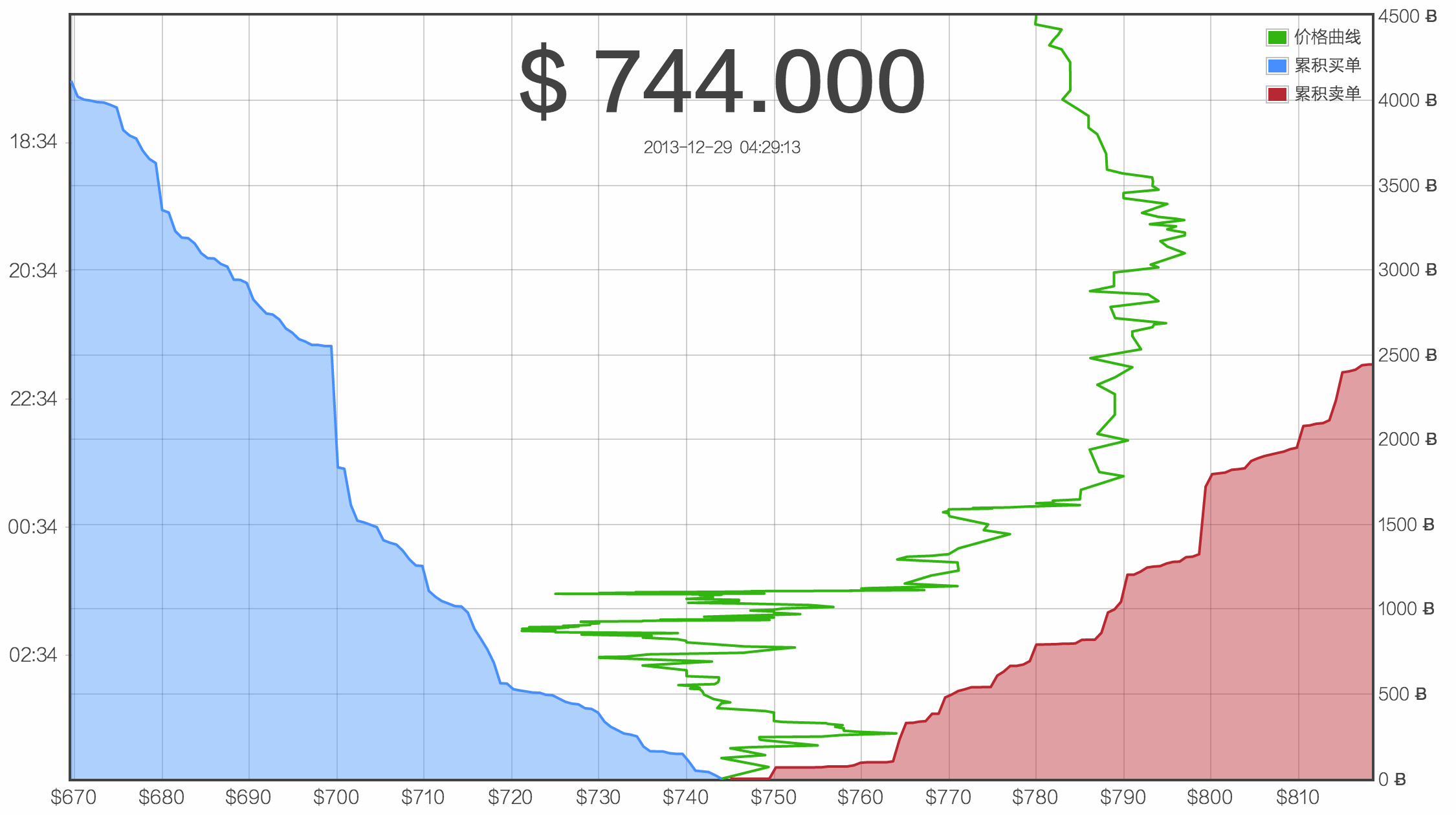

现实中,比特币的价格是由几大交易所的买卖盘情况决定的。目前世界上最老牌,也最具影响力的交易所是MtGox,许多兑换商、做市商都基于MtGox的价格定价。MtGox是一个比特币交易所,它的经营模式是撮合买卖交易,并从中收取佣金(大约0.2%到0.55%)。交易者可以在交易所中进行限价交易(Limit order)或市价交易(Market order)。限价交易是挂买单(Bid)或卖单(Ask),买卖单中包含了交易者希望购买或出售的价格和数量。如果交易者挂的买单价格高于最低的卖单价格,或者反过来挂的卖单价格低于最高的买单价格,这笔交易就达成了。而市价交易则是直接匹配最低卖单或最高买单,便于快速成交。因此在任何一个时刻,最高买单的价格总是比最低卖单价格低。下图是一张市场买卖盘的图,蓝色部分是买单,红色部分是卖单,曲线到达的高度是价格到某一点的买单或卖单的累积总额:

如果买单越来越多,卖单就会被逐渐吃掉,因此价格上涨,反过来则价格下降。随着买卖者交易行为的达成,价格不断变动。下图是MtGox近期(2013年12月)的价格走势:

我对比特币的看法

首先说明,我是比特币的谨慎支持者,认同比特币具有许多优良的内在价值。最重要的一点是,比特币是反中央化的货币发行机构的。

反权威性

经济学家穆瑞·罗斯巴德(Murray Rothbard)说过:政府天性倾向于通货膨胀,因为通货膨胀是官员取得公共资源有力而微妙的手段。

中央银行最早诞生的目的是担当最后借款人,避免银行倒闭危害社会,实现这一职责只需储备足量的货币即可,但后来却为了追求最大化的稳定和调控经济,中央银行纷纷蜕变成了货币发行机构。中央化的货币发行的本质是计划经济,因为人们妄图预测市场的货币总需求和总供给,从而制定出「既不多又不少」的货币发行计划,这显然是人类的过度自信。尽管这样,却还是不能阻止危机的爆发。

诺贝尔经济学奖得主哈耶克在著作《通往奴役之路》中指出,任何形式的计划经济的无意识后果必然是极权主义和个人自由的丧失。哈耶克晚年还出版了著作《货币的非国家化》,详细探讨了垄断法币的危害,以及废除中央银行、允许私人发行货币并在市场中竞争的可能性,可谓是去中心化币的最早设想者。

比特币作为商品货币,其所有权被牢牢掌握在个人手中,政府无法进行直接掠夺。2013年初,受欧债危机影响的塞浦路斯政府悍然决定向银行储户收取「存款税」,存款2万至10万欧元储户征税6.7%,10万以上的储户征税9.9%。消息一出,便立刻导致了银行挤兑,与此同时不受政府控制的比特币价格大涨,其中具有巨大的关联。

交易费用低廉

交易费用是一个非常重要的东西,长期以来却一直被忽视,直到诺贝尔经济学奖得主科斯(Ronald H. Coase)提出了交易费用理论,才得到应有的关注。科斯定理的描述是:「只要交易费用等于零,产权的初始配置不影响最终的效率。」按照科斯定理,企业的存在目的是为了降低交易费用,将外部费用内部化为管理费用,只要管理费用低于交易费用,就获得了竞争优势。如果交易费用足够低,那么个人产权相比于企业这种组织形式的劣势将会大幅降低,企业的许多职责将会被市场取代。

举例来说,就像中国过去的大型工厂一样,不仅有生产部门,还有配套的食堂、医院、学校、住宅,简直就像一个小城市。为什么是这个样子呢?原因就在于计划经济时代中国没有市场,使得交易费用极其昂贵,因此只能通过大型企业解决交易费用问题。随着市场的诞生,交易费用降低了,这样的庞大企业一下子就失去了竞争优势,取而代之的是众多小企业的诞生。

比特币降低的尽管只是货币的流通费用,是种种交易费用中的一种,但却是迈出了重要一步。随着各种交易费用的降低,无所不包的大型企业会逐渐走向瓦解(虽然在短期内可能会有苹果公司这样的逆流),人类终会迈入个人自由的时代。

匿名性与隐私权

随着互联网的发展,各种监视工具层出不穷,个人隐私已经变得极为难得。2013年6月泄密者斯诺登(Edward Snowden)爆出美国国家安全局的「棱镜计划」后,立刻在全球引发了隐私权的重大恐慌。在全球范围内看来,我们已经进入了一个前所未有的集权时代,政府对个人信息的掌握已经无以复加,《1984》里描绘的场景早就悄然而至了。

在金融系统中,监管的加强导致匿名变得更加不可能。监管机构打着「反洗钱」等旗号,大肆侵犯个人的隐私权,一切匿名行为都被诬为「地下交易」或「洗钱行为」而禁止。比特币等电子货币的出现正在逐渐打破这一局面,使得不受政府或他人监视的交易重新成为可能。

投机工具

有人认为投机是不道德的,甚至应该立法禁止,然而我认为投机是一件有益于市场事情,不应该道德指责。比特币是一个非常良好的投机工具,同时有大量的套利空间。投机和套利行为有利于比特币价格的稳定,使其价值尺度更加固定方便。

最容易看出来的套利手段是跨市套利,俗称「搬砖」。如下图是一个时刻各个比特币交易所的价格:

可以看出各个交易所的比特币价格是不一样的,违反了「一价定律」,所以套利者可以在一个交易所买入比特币,再到另一个交易所卖掉,从而赚取差价。随着套利者的增多,各个交易所之间的差价将会被逐渐抹平,从而提高市场的有效性。而保证这一现象的产生,则是建立在市场的自由流通和较低摩擦的基础上,比特币的设计机制能够保证其实现。

除了跨市套利,还可以建立数学模型对价格预测,设计交易策略,也可以通过期货、期权等方式来对冲风险,赚取利润。

替代品风险

比特币并不是完美的电子货币,它有内在的技术问题,如规模可扩展性、分割问题等等。它最致命的风险来自于同类替代品,而非政府管制、坐庄操盘。这就好比近半个世纪黄金、白银的被法币的替代一样(实际上有政府管制的因素),商品货币的风险不是供给(数量有限),而是需求(市场信心)。法币的风险不是需求(强制性),而是供给(通货膨胀或紧缩)。

比特币的特别之处在于它是第一个流行起来的,随后模仿者多达数百,虽然其中有庞氏骗局,却也不乏菁英之作,如Litecoin(解决挖矿的问题和流通速度)、Namecoin(增加使用价值)、PPCoin(解决通货紧缩)、Zerocoin(提高匿名性)。

我认为比特币要成为日常使用的货币或者储备货币还有很长的一段路要走,最终实现这个目标的可能未必是比特币,我相信比特币做了一个伟大的开端,一定会有更好的电子货币诞生。

以下是两个我于2013年4月和5月制作的关于比特币的演示文稿:

关于比特币进一步的话题,欢迎与我探讨。

上次修改时间 2017-03-16