比特幣自從誕生以來,就一直是社會各界的焦點,經歷了今年四月和十一月的兩次暴漲暴跌,更是吸引了許多人的眼球。它是一個爭議不斷的東西,有人認爲它是一個劃時代的創新,即將引領下一輪科技革命和金融變革,也有人認爲它是一個徹底的龐氏騙局,和過去幾百年來的泡沫沒有本質區別。然而最主要的爭論還集中在「比特幣有什麼價值」上。

貨幣的價值並不在于貨幣本身,恰恰是在於它可以作爲衡量價值的尺度,說到底貨幣就是一個計價單位。我認爲完美的貨幣應該能夠在各個時期準確地衡量價值,而且可以自由廉價地流通,方便地貯藏,無法被僞造,不僅能夠幫助市場之手順利地完成調節,甚至能夠通過自身數量的改變解決市場失靈的現象。讓我們看看比特幣和法定貨幣相比的優劣之處:

- 自由流通:基於分佈式的設計,比特幣可以完全自由地流通,而法幣則受到政府、中央銀行的限制和監管,因此不能完全自由地流通(如外匯管制、反洗錢)。

- 方便貯藏:比特幣(保存密鑰)和法幣(通過銀行)都可以安全地貯藏。

- 無法僞造:基於工作量證明的算法,比特幣比法幣更加難以僞造。

- 幣值穩定:比特幣由於其商品特性,其幣值受市場影響劇烈波動,價格暴漲暴跌。法幣由於其強制性,幣值在一段時間內相對穩定,但長期看來法幣會因爲通貨膨脹而慢慢流失價值,甚至有惡性通貨膨脹的風險。

- 交易費用:比特幣的區塊鏈(Blockchain)設計決定了每次交易費用僅僅需要不超過0.0001個比特幣和約60分鐘的確認時間(6個確認),沒有任何損耗。法幣的大額交易依賴於銀行系統,特別實在跨系統間的結算,昂貴而低速。紙幣或鑄幣在流通過程中會產生損耗。

- 所有權:基於分佈式系統,比特幣賬戶無法被凍結、追蹤和強制沒收。法幣的最終所有權被國家權力機構控制。

- 強制性:比特幣不具有強制性,因此存在不被普遍接受的問題,增加了兌換成本。法幣具有強制性,一個國家或地區內通常只有一種法定貨幣,免除了兌換的成本。

商品貨幣和信用貨幣

比特幣目前和市場上任何一種商品一樣,它的定價是由供求決定的。比特幣經常被拿來和黃金對比,因爲它和黃金同樣是一種商品貨幣,而非美元、英鎊等信用貨幣。信用貨幣本身不是商品,而是依靠某個個人或者機構發行的債務,美元是美聯儲的債務。

商品貨幣的本質是商品,於是就有了和商品一樣的壞處,譬如價值不穩定、容易被替代。信用貨幣本質是債務,因此有和債務一樣的問題,譬如可能會違約(中央銀行濫發貨幣導致通貨膨脹)。

貨幣的起源

貨幣的起源有兩大流派:

- 一般等價物說:貨幣起源於以物易物,交易的過程中爲了方便,貨幣作爲一般等價物自然誕生。

- 帝王統治說:貨幣最早是由統治者人爲制定的一種計價單位,古代帝王將某種稀少的物品選定爲貨幣。

貨幣究竟是如何誕生的,現在已經難以找到確切證據,但是這兩種假說卻影響了當今人們對貨幣本質的認識。

左翼與右翼對貨幣的爭論

右翼或自由意志主義者(Libertarian)認同貨幣應當是一般等價物,如黃金、白銀是天然的貨幣。貨幣本身的功能應當是促進交易,衡量商品價值,進而因通過市場之手解決無效而創造財富,而不是政府統治的手段,或主要承擔調節經濟的功能。

左翼或集權主義者則傾向於認爲貨幣是政權的體現。貨幣的首要功能是穩定衡量商品物價、調節經濟,因此應當由國家權利機構壟斷發行,保證其強制性和穩定的信用。

右翼認同的貨幣的問題在於天生的不公平和無法被宏觀調節,容易被大資本控制牟利,從而暴漲暴跌,也會因爲過度投機導致信心崩潰。而左翼認同的貨幣的問題則是權利機構的管理不當,或者當政者爲自己牟利而非服務大衆,甚至有暴政和自由被剝奪的風險。

比特幣顯然是一種右翼認同的貨幣,它和黃金的性質極爲相似,卻有更多的黃金所不具備的優點(交易無磨損、費用低廉、可細分),自然受到許多金本位崇尚者的青睞。

比特幣的價值

無論是信用貨幣還是商品貨幣,根據米塞斯遞歸定理,其t時刻的價值決定於其t-1時刻的價值,一直追溯到第一筆交易的誕生。也就是說,比特幣從有人拿它做第一筆交易開始,他就有價值了。

根據主觀價值理論,比特幣具有效用價值,而沒有固有價值。

固有價值與主觀價值

價值和價格是一對孿生的兄弟,最早人們對價值的研究就起源於起伏波動的價格。人們相信在變幻無常的價格背後,一定有一種內在的東西支配,於是人們就把這種抽象的東西稱作價值。經濟學之父亞當·斯密在《國富論》中提及了商品的使用價值和交換價值,認爲價格反映的是交換價值,而決定其交換價值的,是商品所需的勞動量,即「勞動價值理論」。李嘉圖、馬克思繼承了勞動價值學說,並將其發揚光大。馬克思認爲使用價值「具有不可比較性」,而價值就是人類無差別的勞動的體現,價值量決定於社會必要勞動時間。

與勞動價值理論相對立的理論是主觀價值理論。與勞動價值理論普遍忽略使用價值不同的是,主觀價值理論強調商品的使用價值,因此稱爲「效用價值理論」。而使用價值是主觀的,對不同人來說是不一樣的,所以又稱爲「主觀價值理論」,對應的勞動價值理論也就被稱爲「固有價值理論」。

勞動價值理論的錯誤在於,它認爲只有勞動纔創造價值,價值是最低勞動時間確定的,因此交易是不創造價值的,企業家、貿易者也就成了不勞而獲的「剝削者」。這顯然與事實是不符的,與事實更加相符的是交易使雙方都獲利,因爲雙方都將自己富餘的物品換成了緊缺的物品,滿足了雙方的需求,因而創造了財富。

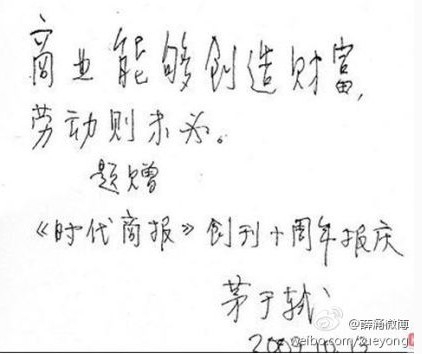

商業能創造財富,勞動則未必

上圖是著名經濟學家茅於軾給時代商報的題詞,在網上傳開後引起了巨大的爭論。我認爲這個說法從邏輯上是無懈可擊的,因爲商業本質是交易,交易當然能創造財富。「商業能創造財富」不等於「商業一定創造財富」,如果是強買強賣,必然對一方是損害的,可能是將財富從一方轉移到另一方,一人得利一人受損,也可能是兩人都受損,財富沒有被創造出來。勞動能創造財富,但未必創造財富,因爲勞動的成果不一定是有效用的,勞動可能是在做無用功,不會創造價值。同時商業貿易也是一種勞動,因此勞動是可以創造財富的。

邊際主義與均衡價格

按照效用價值理論,不同人、甚至同一個人在不同時間對一件商品的效用都是不同的,那麼價值就不可能被衡量了。邊際主義(Marginalism)基於效用價值理論進一步說明了價格與價值的關係。邊際主義的核心是「邊際效用遞減」,舉例來說就像喫飯,在很餓的時候一個麪包對一個人的效用是很大的,但是當他開始喫第二個麪包,其增加的效用對他來說已經減小了,如果喫第三個、第四個乃至更多,效用會越來越小,甚至變成負數(喫太多了撐着)。

在邊際主義的基礎上,阿爾弗雷德·馬歇爾(Alfred Marshall)提出了均衡價格理論(Theory of Equilibrium Price),即價格決定於市場上供求雙方,也就是一件商品市場上供應者越多,它的價格就越低,需求者越多,價格就越高,均衡價格反映的就是邊際價值。均衡價格理論反映了非常簡單的事實,從股票、債券、商品市場上很容易可以看出來。

比特幣如何定價

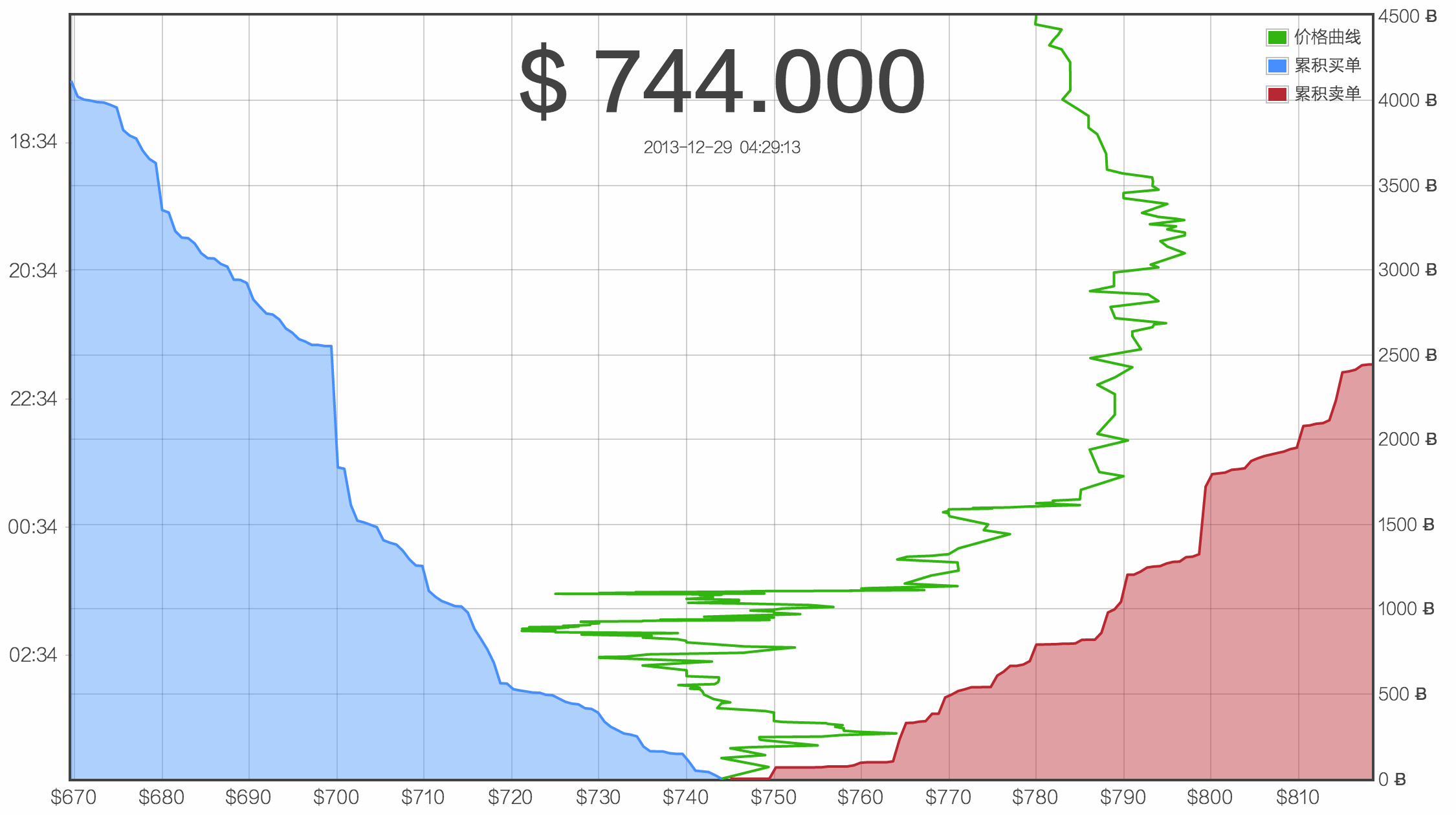

現實中,比特幣的價格是由幾大交易所的買賣盤情況決定的。目前世界上最老牌,也最具影響力的交易所是MtGox,許多兌換商、做市商都基於MtGox的價格定價。MtGox是一個比特幣交易所,它的經營模式是撮合買賣交易,並從中收取佣金(大約0.2%到0.55%)。交易者可以在交易所中進行限價交易(Limit order)或市價交易(Market order)。限價交易是掛買單(Bid)或賣單(Ask),買賣單中包含了交易者希望購買或出售的價格和數量。如果交易者掛的買單價格高於最低的賣單價格,或者反過來掛的賣單價格低於最高的買單價格,這筆交易就達成了。而市價交易則是直接匹配最低賣單或最高買單,便於快速成交。因此在任何一個時刻,最高買單的價格總是比最低賣單價格低。下圖是一張市場買賣盤的圖,藍色部分是買單,紅色部分是賣單,曲線到達的高度是價格到某一點的買單或賣單的累積總額:

如果買單越來越多,賣單就會被逐漸吃掉,因此價格上漲,反過來則價格下降。隨着買賣者交易行爲的達成,價格不斷變動。下圖是MtGox近期(2013年12月)的價格走勢:

我對比特幣的看法

首先說明,我是比特幣的謹慎支持者,認同比特幣具有許多優良的內在價值。最重要的一點是,比特幣是反中央化的貨幣發行機構的。

反權威性

經濟學家穆瑞·羅斯巴德(Murray Rothbard)說過:政府天性傾向於通貨膨脹,因爲通貨膨脹是官員取得公共資源有力而微妙的手段。

中央銀行最早誕生的目的是擔當最後借款人,避免銀行倒閉危害社會,實現這一職責只需儲備足量的貨幣即可,但後來卻爲了追求最大化的穩定和調控經濟,中央銀行紛紛蛻變成了貨幣發行機構。中央化的貨幣發行的本質是計劃經濟,因爲人們妄圖預測市場的貨幣總需求和總供給,從而制定出「既不多又不少」的貨幣發行計劃,這顯然是人類的過度自信。儘管這樣,卻還是不能阻止危機的爆發。

諾貝爾經濟學獎得主哈耶克在著作《通往奴役之路》中指出,任何形式的計劃經濟的無意識後果必然是極權主義和個人自由的喪失。哈耶克晚年還出版了著作《貨幣的非國家化》,詳細探討了壟斷法幣的危害,以及廢除中央銀行、允許私人發行貨幣並在市場中競爭的可能性,可謂是去中心化幣的最早設想者。

比特幣作爲商品貨幣,其所有權被牢牢掌握在個人手中,政府無法進行直接掠奪。2013年初,受歐債危機影響的塞浦路斯政府悍然決定向銀行儲戶收取「存款稅」,存款2萬至10萬歐元儲戶徵稅6.7%,10萬以上的儲戶徵稅9.9%。消息一出,便立刻導致了銀行擠兌,與此同時不受政府控制的比特幣價格大漲,其中具有巨大的關聯。

交易費用低廉

交易費用是一個非常重要的東西,長期以來卻一直被忽視,直到諾貝爾經濟學獎得主科斯(Ronald H. Coase)提出了交易費用理論,纔得到應有的關注。科斯定理的描述是:「只要交易費用等於零,產權的初始配置不影響最終的效率。」按照科斯定理,企業的存在目的是爲了降低交易費用,將外部費用內部化爲管理費用,只要管理費用低於交易費用,就獲得了競爭優勢。如果交易費用足夠低,那麼個人產權相比於企業這種組織形式的劣勢將會大幅降低,企業的許多職責將會被市場取代。

舉例來說,就像中國過去的大型工廠一樣,不僅有生產部門,還有配套的食堂、醫院、學校、住宅,簡直就像一個小城市。爲什麼是這個樣子呢?原因就在於計劃經濟時代中國沒有市場,使得交易費用極其昂貴,因此只能通過大型企業解決交易費用問題。隨着市場的誕生,交易費用降低了,這樣的龐大企業一下子就失去了競爭優勢,取而代之的是衆多小企業的誕生。

比特幣降低的儘管只是貨幣的流通費用,是種種交易費用中的一種,但卻是邁出了重要一步。隨着各種交易費用的降低,無所不包的大型企業會逐漸走向瓦解(雖然在短期內可能會有蘋果公司這樣的逆流),人類終會邁入個人自由的時代。

匿名性與隱私權

隨着互聯網的發展,各種監視工具層出不窮,個人隱私已經變得極爲難得。2013年6月泄密者斯諾登(Edward Snowden)爆出美國國家安全局的「棱鏡計劃」後,立刻在全球引發了隱私權的重大恐慌。在全球範圍內看來,我們已經進入了一個前所未有的集權時代,政府對個人信息的掌握已經無以復加,《1984》裏描繪的場景早就悄然而至了。

在金融系統中,監管的加強導致匿名變得更加不可能。監管機構打着「反洗錢」等旗號,大肆侵犯個人的隱私權,一切匿名行爲都被誣爲「地下交易」或「洗錢行爲」而禁止。比特幣等電子貨幣的出現正在逐漸打破這一局面,使得不受政府或他人監視的交易重新成爲可能。

投機工具

有人認爲投機是不道德的,甚至應該立法禁止,然而我認爲投機是一件有益於市場事情,不應該道德指責。比特幣是一個非常良好的投機工具,同時有大量的套利空間。投機和套利行爲有利於比特幣價格的穩定,使其價值尺度更加固定方便。

最容易看出來的套利手段是跨市套利,俗稱「搬磚」。如下圖是一個時刻各個比特幣交易所的價格:

可以看出各個交易所的比特幣價格是不一樣的,違反了「一價定律」,所以套利者可以在一個交易所買入比特幣,再到另一個交易所賣掉,從而賺取差價。隨着套利者的增多,各個交易所之間的差價將會被逐漸抹平,從而提高市場的有效性。而保證這一現象的產生,則是建立在市場的自由流通和較低摩擦的基礎上,比特幣的設計機制能夠保證其實現。

除了跨市套利,還可以建立數學模型對價格預測,設計交易策略,也可以通過期貨、期權等方式來對衝風險,賺取利潤。

替代品風險

比特幣並不是完美的電子貨幣,它有內在的技術問題,如規模可擴展性、分割問題等等。它最致命的風險來自於同類替代品,而非政府管制、坐莊操盤。這就好比近半個世紀黃金、白銀的被法幣的替代一樣(實際上有政府管制的因素),商品貨幣的風險不是供給(數量有限),而是需求(市場信心)。法幣的風險不是需求(強制性),而是供給(通貨膨脹或緊縮)。

比特幣的特別之處在於它是第一個流行起來的,隨後模仿者多達數百,雖然其中有龐氏騙局,卻也不乏菁英之作,如Litecoin(解決挖礦的問題和流通速度)、Namecoin(增加使用價值)、PPCoin(解決通貨緊縮)、Zerocoin(提高匿名性)。

我認爲比特幣要成爲日常使用的貨幣或者儲備貨幣還有很長的一段路要走,最終實現這個目標的可能未必是比特幣,我相信比特幣做了一個偉大的開端,一定會有更好的電子貨幣誕生。

以下是兩個我於2013年4月和5月製作的關於比特幣的演示文稿:

關於比特幣進一步的話題,歡迎與我探討。

上次修改時間 2017-03-16