本文简化字版由OpenCC转换

八、投资未来

在美国的生活给我带来的另一个收获是投资理念的建立及对金融的进一步理解。这得益于美国高度金融化的社会。在来美国之前,我对美国金融的理解要么仅仅是在纸面上的,要么就是炒中国A股、黄金和比特币(不靠谱,请勿效仿)。来美国之后我才发现金融渗透到了每个人生活的方方面面。

我遇到的第一个挑战就是公司的401k计划,是大部分公司都提供的个人账户型养老金。养老金的来源从工资中扣除,有的公司还会匹配一些钱。401k这个东西其实对多数人来说也不是什么挑战,按照公司提供的默认值参与,或者根本不参与的人是大多数(全社会来看)。如果你是一个对自己未来负责的人,那么一定要考虑自己的养老金问题,什么时候都不算太早。恰恰是越早开始积累,复利带来的长期收益就越大。完全依靠政府养老金是不可持续的,未来政府最多只能提供救济金,像二十世纪后半叶欧洲福利国家的那种模式是一去不复返了。

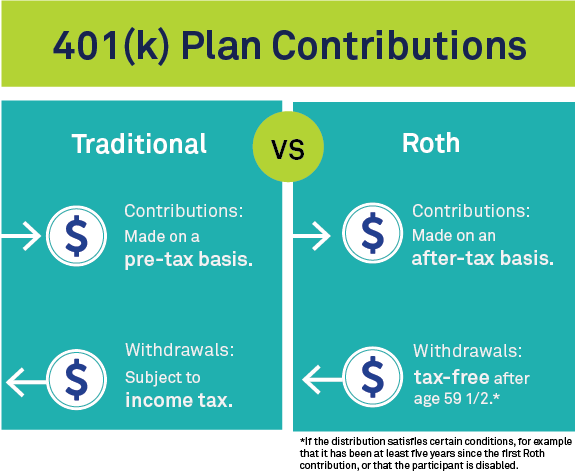

但我想把它能给我带来的好处以及要付出的代价彻底搞清楚,这就不是一个简单的问题了,因为它实在是太复杂了。光401k就有传统、Roth两类,传统中又分税前和税后。这三种还有复杂的转换方式,操作不当会给税务带来巨大麻烦。

图片来自BlackRock

401k之外还有IRA、HSA、FSA、529等各种特殊账户,可谓名目繁多。这些账户之间还有各种复杂的玩法,可以通过合法的「后门」转换,可以以之做抵押申请贷款,等等诸如此类。最关键的,没有哪一种玩法对于所有人来说都是最佳选择,因为要取决于个人收入状况、开支需求和未来5年、10年、20年对资金的用途预期。书上、网上的讲述这些东西的资料也可谓汗牛充栋,但还是有很少有人能自信地说自己完全弄懂了。在另一个层面,这些所有的账户都是个人账户,是可以自己自由选择如何投资的。这一方面是极大的自由,但另一方面也是一个难题。我花了几个月时间研究这些投资账户的各种细节,也才有了一个大致了解,并据此为自己设计了投资方案。

这是我在瑞士从未仔细考虑过的问题,因为瑞士的养老金投资不像美国这样有如此大的自由度,大多只是定期存款而已。在美国我被迫学习了这些东西,意外地获得了更加完善的投资观念。这也是美国文化中「个人自由」和「为个人选择负责」两者不可分割的理念的体现。后来我还在养老金账户之外投资其他的金融产品,大概分为三个部分:第一部分是利用指数基金进行被动资产配置,第二部分是在深入理解风险的基础上进行短期的投机和套利,第三部分是持有看好的股票。

九、量入为出

迄今为止,我已经坚持记账十年。这个看似简单的举动对大多数人来说在一开始都是很难坚持的,因为它的好处只有在长期才能体现出来。幸运的是,我早已经渡过了一开始的难关,从5年前开始就有了几乎每一笔收支的数据。有了大量的数据,我可以做到回望过去,对自己消费行为不断反思,真正做到「量入为出」。我的账本就像日记一样,打开账本看过去的开支能让我回忆起当天的各种细节,这种感觉非常神奇。记账让我拥有了准确预算的能力,就是几乎可以根据生活状态估计出接下来预计的开销。在过去几年里我有上百次旅行,在不断的训练和校正下,每次旅行的预算和决算差距越来越小。拥有这样的能力可以大大提高我的财务安全感和自由感,让我即使面对突然大额的开销也能从容不迫。

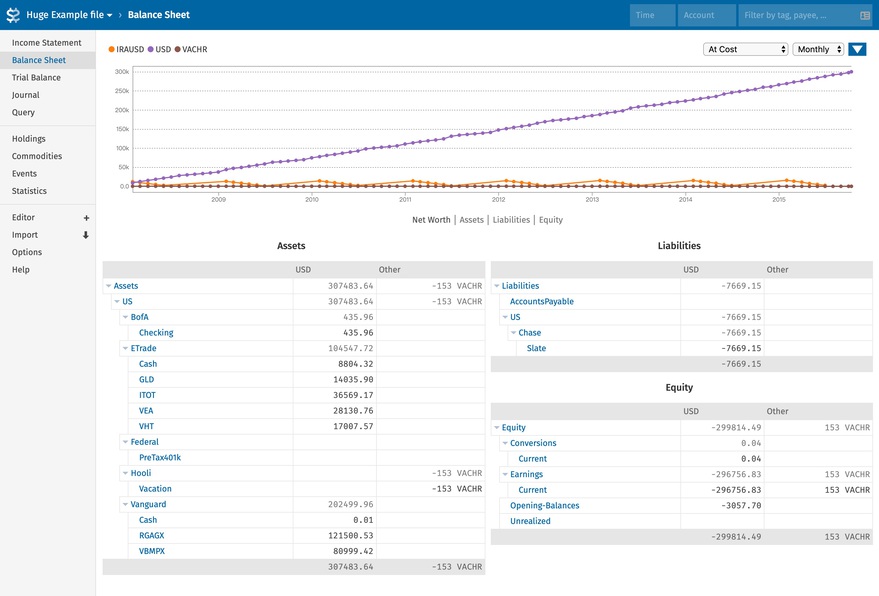

随着我居住地增加,我的账户越来越多,尤其是有了美国的各种投资账户以后,又加之以诸多不能忽略不计的信用卡的点数,管理账目变得越来越难。在这样的需求下,我引入了复式记账法。虽然我已经有多年的记账习惯,并力求每一笔都不放过,但真正做到一笔不漏是在我开始用Beancount记账之后。Beancount是一个开源的复式记账工具,用一套专门的语法来记录每一笔开支。这个项目还提供了Web界面,可以自定义查询各种账目,即时生成资产负债表、现金流量表等视图。复式记账最大的好处是利用会计恒等式保证账目的一致性,以实现「零错误」的目标。目前我用它管理着我在五个国家的上百个银行、信用卡、证券、积分账户。我另有文章专门介绍利用Beancount复式记账。

十、信用卡

养老金和金融产品丰富只是美国金融发达的一个体现,信用卡这个方面则更贴近每日生活。美国人对信用卡的喜爱超过了我的一切想像,在美国你可以看到铺天盖地的信用卡广告。美国的银行为了争夺客户,提供高得夸张的开卡奖励和刷卡反馈,同时提供好到难以置信的各种福利。举例来说,2016年大通银行推出了一款叫做「Chase Sapphire Reserve」信用卡,顿时引爆市场。大通银行为这个信用卡的申请者提供了有史以来最高的开卡奖励(100000点数,相当于$1500),同时还有无限量的旅行、餐饮消费三倍反馈,更有可以无限次进入机场休息室的Priority Pass卡,和各种旅行延误保险、租车保险、购物保险。后来还有美国运通的白金卡、花旗银行的Citi Pdestige卡等等竞争产品纷纷面世,其奖励都令人咋舌。如果你对信用卡感兴趣,推荐看看「美国信用卡指南」。

回过头来想一想,这些奖励的背后必然有其负担者,要记住「羊毛出在羊身上」的道理。对于银行来说,你很可能就是那只肥羊。如何避免成为那个肥羊呢?这需要对自己的财务状况了如指掌,而且要有足够的花销自律。一般来说信用卡公司的利润来自两个部分,一个是商家付出的刷卡手续费,在1%到4%的刷卡额之间,取决于商家的谈判能力。这对商家来说已经形成了一个沉重的负担,于是只能通过提高价格来弥补。需要指出的是在美国收取信用卡费或者给现金消费者打折是违反与信用卡公司的协定的,如果举报甚至还能得到奖励。政府也更喜欢信用卡支付,因为对于税收更为方便。

另一部分利润则是欠款产生的利息,这个利率一般高达20%,加上定额的逾期费以后对部分人来说可能实际年化利率超过100%。如此高的利率为银行贡献了不可想像的利润,但是也可能成为银行甚至整个经济的定时炸弹。令我吃惊的是,如此多的美国人都会选择每月最小还款,对高额利率置若罔闻。更可悲的是越是低收入者,越倾向于最低还款。而像我这样收入更高、更为理性的人来说,则是一分利息都不付,只拿反馈奖励。

鉴于穷人更倾向于现金付款(无法获得信用卡,无法获得反馈奖励),或者信用卡欠款(巨额利息),有人批判这种制度是穷人补贴富人的「剪刀差」。不仅不正义,甚至可能成为下次经济危机的导火索。截至2018年末,美国信用卡行业共有接近1兆美元的循环信用卡债务(欠款1个月以上,产生利息的那种),差不多是每个家庭平均信用卡债务超过8000美元(参见福布斯文章)。这是一个可怕的数字,因为这些都是高利率的无抵押贷款。普通美国人的债务可不只有信用卡,还有同样巨额的学生贷款以及住房抵押贷款。一旦经济下行,失业潮爆发,许多人可能会无法哪怕最低还款。天文数字的债务可能会就此引爆,让「大而不能倒」的银行再次危如累卵。

十一、金融双刃剑

2017年夏天,我还看了一下纽约的房地产市场,主要是曼哈顿的公寓(不过最后没有买)。看房和研究贷款也是一件有意思的事情,尤其是在美国房产也可以轻易金融化,哪怕是自住房。除了初次的房贷以外,再融资是一间很常见的事情。再融资的意思是重新借贷,用新的贷款还清旧债。一般两种情况下会有银行追着你来做再融资,一个是利率显着下降的时候,另一个是房价大幅上涨的时候。利率下降后再融资意味着需要还的利息减少了,房价上涨的时候再融资意味着可以把房价升值的那部分变成现金,相当于多借了钱。哪怕不参与再融资,也还有更加灵活的金融产品「房产净值信用额度(HELOC)」。它可以帮助你用房产净值(房产市价减去贷款余额)作为抵押申请贷款,通常利率都很低。甚至有的银行会直接预先给你批准一笔HELOC,可以随取随用,不取没有利息。

美国的金融市场的发达程度真的可以让其他任何国家望尘莫及,美国的经济借此可以获得极高的效率。但同时金融也会轻易毁掉一个普通人,如果你没有足够的知识和自律,就像一把锋利的双刃剑。

以上就是美国生活给我带来的人生经验。下一篇我会讲述在Google纽约的工作。

下一篇:在Google的这四年(四)

上次修改时间 2019-04-04